Государство готово вернуть часть перечисленных ему средств, если вы потратились на что-то важное или родили ребёнка.

Что такое налоговый вычет

Налоговый вычет — это часть дохода, с которой государство разрешает не платить НДФЛ. Вам или возвращают ранее удержанные средства, или не начисляют налог на определённую сумму.

Чтобы получить вычет, нужно быть резидентом РФ и иметь доход, который облагается НДФЛ. Соответственно, если вы получаете зарплату в конверте, не работаете вовсе или стали предпринимателем на упрощённой системе налогообложения, воспользоваться опцией не получится.

Финансовая выгода не равна сумме налогового вычета, она составляет 13% от него.

Вам не отдадут всю положенную сумму целиком за один раз — только то, что вы успели уплатить в виде взносов в течение года.

Какие виды налоговых вычетов есть

Стандартные

На налогоплательщика

Граждане некоторых категорий могут получить налоговый вычет на 3 000 или на 500 рублей каждый месяц. В список включены ветераны ВОВ, ликвидаторы аварии на Чернобыльской АЭС и другие. Перечень довольно обширный и приводится полностью в первом пункте статьи 218 Налогового кодекса.

Если вы можете претендовать на оба налоговых вычета, применяться будет наибольший.

На ребёнка

На первого и второго ребёнка вычет составляет 1 400 рублей в месяц; на третьего и каждого последующего — 3 000; на ребёнка, который является инвалидом первой или второй группы, — 12 000 рублей родителям и усыновителям и 6 000 опекунам и попечителям. Налоговый вычет оформляется ежегодно и действует до месяца, когда годовой доход превысит 350 000. Так, при зарплате в 35 тысяч рублей в последние два месяца года платить НДФЛ придётся со всей суммы.

Если у супругов есть по ребёнку от предыдущего брака, общий будет считаться третьим. Для единственного родителя размер вычета может быть удвоен.

Социальные

На благотворительность

Вы можете получить налоговый вычет, если перечисляли деньги:

- благотворительным организациям;

- некоммерческим организациям, работающим в социальной сфере, в области науки, культуры, физкультуры и так далее;

- религиозным организациям.

От налогов можно освободить всю сумму, отданную на благотворительность, но не больше 25% от годового дохода.

На обучение

Налоговый вычет можно оформить не только на обучение в вузе. Это касается также детских садов, школ, учреждений дополнительного образования, у которых есть государственная лицензия. Соответственно, в список попадают и музыкальный кружок ребёнка, и автошкола для вас.

Запросить вычет можно:

- на собственное обучение любой формы;

- обучение супруга (с 2024 года);

- обучение собственного ребёнка и опекаемых детей до 24 лет при очной форме;

- обучение брата или сестры до 24 лет при очной форме.

Максимальная сумма, на которую можно получить налоговый вычет, — 150 тысяч в год для себя или брата с сестрой, 110 тысяч — для детей или подопечных.

На лечение и покупку лекарств

Вам вернут часть налогов, если подтвердите оплату услуг врача и медикаментов для себя, супруга, родителей или несовершеннолетних детей. Также предусмотрена частичная компенсация затрат на полис добровольного медицинского страхования.

Максимальная сумма, с которой можно получить налоговый вычет, составляет 150 000 рублей в год.

На пенсию и страхование жизни

Вычет оформляется на взносы:

- в негосударственный пенсионный фонд;

- в страховые организации по договорам добровольного пенсионного страхования;

- по договорам добровольного страхования жизни, заключённым на срок не менее пяти лет;

- по расходам на накопительную часть трудовой пенсии.

Максимальная сумма, с которой можно получить налоговый вычет, — 150 000 рублей в год.

На занятия спортом

Такой вариант положен тем, кто оплатил физкультурно‑оздоровительные услуги для себя или своих несовершеннолетних детей. Правда, для этого подойдут не любые занятия и, чтобы получить компенсацию от налоговой, нужно учесть много нюансов. Подробнее о них лучше почитать в отдельном материале.

Максимальный размер вычета — 150 000 рублей.

На независимую оценку квалификации

Если вы прошли оценку платно, можете компенсировать часть расходов. Максимальная сумма вычета — 150 000 рублей.

Если у вас есть право на несколько социальных вычетов, можно получить их все. Но общее ограничение по сумме также составит 150 000 рублей в год.

Инвестиционные

Такой налоговый вычет можно получить:

- на доход от продажи ценных бумаг, если они были в собственности более трёх лет;

- на сумму средств, внесённых на индивидуальный инвестиционный счёт в течение трёх лет, но не более чем на 400 000 в год;

- на доход от сделок с ценными бумагами, совершённых на индивидуальном инвестиционном счёте в течение трёх лет.

Имущественные

Вы имеете право на налоговый вычет:

- при продаже имущества;

- покупке или строительстве жилья;

- приобретении участка для застройки;

- выкупе у вас имущества для государственных или муниципальных нужд.

При покупке или строительстве жилья максимальная сумма, с которой будет исчисляться налоговый вычет, составляет 2 миллиона рублей. Причём его можно получить с нескольких объектов недвижимости.

Кроме того, имущественный налоговый вычет оформляется на погашение процентов по кредиту на жильё или строительство, а также на компенсацию переплат при рефинансировании этих займов. Максимальная сумма, из которой исчисляется вычет в этом случае, составляет 3 миллиона.

Если в договоре указано, что объект нуждается в достройке и отделке, эти затраты также можно частично компенсировать. Речь преимущественно идёт о первичном жилье.

Подавать документы на имущественный вычет можно несколько лет подряд, пока в итоге не вернёте все положенные вам деньги целиком.

Также можно получить вычет на доход от продажи недвижимости и не платить налог вовсе или существенно на нём сэкономить.

Профессиональные

Граждане некоторых категорий могут получить вычет, предоставив документы о расходах. В их числе:

- индивидуальные предприниматели, находящиеся на общем налоговом режиме;

- нотариусы, адвокаты и другие лица с частной практикой;

- граждане, оказывающие услуги по договору гражданско‑правового характера;

- авторы и изобретатели.

Вычеты предоставляются на полную сумму расходов. Предприниматели могут вместо предъявления чеков выбрать вычет на 20% от дохода.

Как оформить налоговый вычет

Через работодателя

В этом случае финансовый бонус вы будете получать каждый месяц. При начислении зарплаты бухгалтер отнимает от неё сумму вычета и высчитывает налог только на остаток.

Например, у вас два ребёнка и зарплата в 40 000 рублей. Вы оформляете налоговый вычет, и с января по август (затем доход превысит 350 000 рублей) бухгалтер будет отнимать от вашей зарплаты 2 800 рублей и начислять НДФЛ только на 37 200 рублей. За год вы сэкономите почти 3 тысячи рублей.

Чтобы оформить вычет, нужно предоставить работодателю заявление и уведомление от налоговой службы о получении соответствующего права. Для этого необходимо обратиться в ФНС с пакетом документов, который подтверждает, что вычет вам положен. Делать это удобнее всего онлайн.

Для начала придётся оформить электронную подпись (ЭП). Это доступно прямо на сайте. Кликните по иконке с головой в правом верхнем углу, выберите «Настройки профиля», перейдите на вкладку «Электронная подпись». Далее надо будет придумать пароль для ЭП, повторить его и отправить запрос.

Когда подпись будет готова, а это занимает обычно от нескольких часов до нескольких дней, нужно подать непосредственно заявление на получение справки. Выберите кнопку с тремя полосками в верхнем правом углу → «Каталог обращений» → «Запросить справку (документы)» → «Заявление о подтверждении права на получение социальных вычетов» (или имущественного — в зависимости от того, что вас интересует).

Далее предстоит заполнить заявление. В нём нужно выбрать инспекцию, указать работодателя. А также придётся прикрепить бумаги, которые подтверждают право на вычет.

Уведомление будет готово в течение месяца. Его нужно будет отнести в бухгалтерию вашей компании.

Через налоговую службу

Можно обратиться в ФНС, чтобы вернуть заплаченные за год налоги единовременно. Подать заявление на вычет нужно в течение трёх лет с события, которое даёт на это право. Для имущественного вычета такого ограничения нет. Но вернуть уплаченные налоги можно не более чем за три истекших года, а потом уже добирать остаток в будущем.

Есть два варианта.

1. Подать декларацию 3‑НДФЛ

Для этого надо:

- взять на работе справку о доходах или дождаться, когда документ появится на сайте ФНС (это происходит в марте‑апреле, иногда раньше);

- заполнить декларацию 3‑НДФЛ;

- подтвердить право на вычет документами.

Пакет бумаг можно отнести в налоговую по месту регистрации, отправить почтой или через личный кабинет на nalog.ru. Последний способ удобнее всего.

ФНС должна рассмотреть декларацию не более чем за 3 месяца. Ещё 30 дней у службы есть на возврат денег.

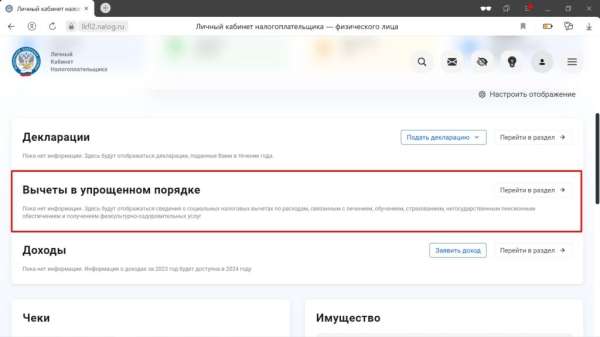

2. Дождаться уведомления от ФНС

С мая 2021 года действует упрощённый порядок оформления вычетов. На основании данных, полученных от работодателя, банков и брокеров, налоговая служба может сама принимать решение, положены ли вам выплаты. При позитивном решении в личном кабинете на сайте ФНС вам придёт предзаполненное заявление, которое надо будет подписать и отправить в налоговую онлайн. Его рассмотрят в течение месяца, ещё до 15 дней уйдёт на перевод денег.

У этого способа есть несколько нюансов:

- Он подходит лишь для имущественного, инвестиционного и социального вычетов (социальный — начиная с доходов 2024 года, то есть уведомление придёт только в 2025‑м).

- Уведомление сформируют, только если вторая сторона подала данные в налоговую.

- Банки и брокеры могут, но не обязаны информировать ФНС об обстоятельствах, которые дают вам право на вычет. Пока финансовые организации не торопятся это делать.

В общем, сейчас лучше пользоваться старыми проверенными способами. Хотя не исключено, что уже вскоре система эффективно заработает. Если уведомление всё-таки должно к вам прийти, найти его можно прямо на главной странице личного кабинета.